Алтайский край находится на 75-м месте среди регионов России, ранжированных по увеличению объемов просроченной задолженности по кредитам, выданным физлицам. За последний год ситуация с «просрочкой» в регионе немного улучшилась, сообщают аналитики РИА «Рейтинг» со ссылкой на официальные данные на 1 января 2018-го года. В основном ситуация связана с быстрым ростом ипотечного кредитования и, соответственно, снижением «веса» просроченных кредитов в их общем объеме.

Как подсчитали эксперты, рынок кредитования населения в России в 2017 году показал очень хорошие темпы роста, и можно утверждать, что имеет место устойчивая положительная тенденция. До темпов роста 2010−13 годов еще очень далеко (тогда ежегодный прирост потребительских ссуд исчислялся десятками процентов), но по меркам последних лет можно говорить о буме потребительского кредитования, что во многом связано с быстрым ростом ипотеки. В 2017 году прирост кредитного портфеля населения наблюдался в 11 месяцах из 12, что стало во многом следствием снижения процентных ставок по розничным кредитным продуктам и увеличением потребительской уверенности. В целом же за 2017 год темпы роста розничного кредитования были на уровне 12,7% против 1,1% в 2016 году. Для сравнения, корпоративное кредитование в 2017 году в России выросло только на 0,2%, а в целом кредитование экономики в номинальном выражении за прошедший год показало прирост на 3,5%. Таким образом, основным драйвером роста кредитования экономики в 2017 году стало розничное кредитование, тогда как в предыдущие два года оно, скорее, выступало его «тормозом».

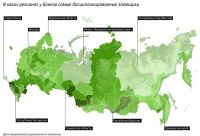

Аналитики выяснили, что регионы России сильно различаются по доле просроченной задолженности населения перед банками на 1 января 2018-го года. Так, лучше всего в плане «просрочки» — соотношения объемов просроченной задолженности к общему объему ссудной задолженности — себя чувствуют Севастополь (доля 1,73%), Крым (2,21%) и Ненецкий АО (2,24%). Объяснение лидерства регионов Крымского полуострова достаточно простое. В Республике Крым и Севастополе российские банки стали выдавать кредиты совсем недавно по сравнению с другими регионами, поэтому заемщики еще фактически не успели сформировать просроченную задолженность.

В десятку антилидеров почти попал Алтайский край, где показатель равен 8,52%. Впрочем, ситуация в регионе за год немного улучшилась — доля «просрочки» снизилась на 1,3%. По этому показателю регион похож на Волгоградскую (доля просроченной задолженности 8,49%) и Астраханскую (8,88%) области. При этом общая ссудная задолженность в крае, поделенная на численность экономически активного населения, составляет 130,3 тысячи рублей. Самая высокая доля просроченной задолженности, несмотря на ее существенное снижение, остается у Республики Ингушетия (23,9%).

Прирост ипотечной задолженности в 2017 году был на уровне 15,4%, и на 1 января 2018 года объем задолженности по ипотечным кредитам на балансах банков (включая приобретенные права требования) составлял 5,4 трлн рублей. На конец 2017 года на ипотечные кредиты приходилось 44% всей задолженности населения перед банками, что является рекордным уровнем за всю современную историю России. Для сравнения, на 1 января 2017 года на кредиты на покупку жилья приходилось 42%, а на начало 2015 года — лишь 32% ссудной задолженности физических лиц.

На этом достаточно позитивном для банков фоне в последнее время появлялось довольно много информации об обеспокоенности регулятора столь стремительным ростом розничного кредитования и соответственно закредитованностью населения, что теоретически в среднесрочной перспективе может привести к введению сдерживающих норм. Но пока рост кредитной нагрузки не приводит к нежелательным последствиям, которые чаще все выражаются в неплатежах.

В целом медианное значение доли просроченной задолженности по кредитам населению на конец 2017 года равнялось 7,0%, против 7,9% годом ранее и 7,6% на 1 января 2016 года. Напомним, в 2016 году ситуация в большинстве регионов была обратной — просрочка населения по кредитам росла, при этом снижение средних величин было обеспечено во многом регионами-лидерами, где просрочка снижалась, а ссудный портфель демонстрировал рост.

По мнению аналитиков РИА «Рейтинг», ситуация с кредитованием в 2018 года будет несколько лучше, чем в 2017 году. Розничное кредитование в 2018 году продолжит демонстрировать высокие темпы роста на фоне продолжения снижения ставок и снижения склонности к сбережению. Высокие темпы прироста покажут все виды розничного кредитования, но наибольший эффект от снижения ставок будет в залоговом кредитовании. В целом, по прогнозу аналитиков РИА «Рейтинг», в 2018 году розничное кредитование вырастет на 15−17% в реальном выражении.